Bob Bishop

El 18 de septiembre de 2023, la deuda nacional de Estados Unidos superó los 33 billones de dólares. Llegará a 34 billones de dólares a finales de diciembre, en poco más de 90 días. A Estados Unidos le llevó más de 200 años lograr que la deuda nacional superara el billón de dólares. La deuda nacional supera ahora la producción interior bruta en un 122%. El ratio de gasto del gobierno de Estados Unidos en 2023 es del 23% del PIB, lo que crea una economía dependiente de la impresión de dinero. La última vez que el gobierno tuvo superávit fue en 2001, y la última vez que pagó la deuda del Tesoro fue en 1961. Los déficits galopantes se deben al exorbitante privilegio de Estados Unidos de que los bonos del Tesoro sean el principal activo de reserva mundial.

El valor actual neto de los pasivos contingentes de Estados Unidos (obligaciones futuras) es de 79,5 billones de dólares para la seguridad social, Medicare y las pensiones gubernamentales. Al ajustar la deuda pendiente por pasivos contingentes, las obligaciones del Tesoro superan el 400% del PIB. Inglaterra es el único país que ha logrado superar un PIB superior al 200% provocado por las guerras napoleónicas. La revolución industrial de Inglaterra mecanizó el transporte, la industria y la agricultura y creó un auge económico sin precedentes. Lo sentimos, tecnófilos y especuladores, la Inteligencia Artificial no repetirá un resultado similar.

La Oficina de Presupuesto del Congreso (CBO), un organismo bipartidista, proyecta que el déficit aumentará en 25 billones de dólares durante los próximos diez años fiscales. La deuda total ascendería a la friolera de 59 billones de dólares. Esta estimación supone que no hay recesión ni depresión. Los aumentos de las tasas impositivas para resolver los déficits no funcionarán, ya que ejercen presión sobre las empresas y los contribuyentes, que ya están sobreapalancados y enfrentan altas tasas de interés y costos inflacionarios rígidos. Los aumentos desencadenarían una profunda recesión, provocando una caída en picado de los ingresos fiscales, agravando los déficits.

Durante las últimas dos décadas, el crecimiento de la deuda estadounidense ya no es lineal; ha adquirido un crecimiento exponencial, creando un patrón de datos destructivo con forma de palo de hockey.

El mes pasado, la CBO publicó su resumen presupuestario

revisión para el año fiscal 2023. Gasto obligatorio para Medicare, Medicaid, seguridad social e intereses de la deuda. representó casi el sesenta por ciento de todo el gasto federal, y el año fiscal 2023 costó 3,5 billones de dólares. El gasto discrecional (es decir, la defensa nacional) y las asignaciones suplementarias cuestan 2,6 billones de dólares. Los ingresos fiscales ascendieron a 4,4 billones de dólares, lo que dio lugar a un enorme déficit de 1,7 billones de dólares.

Se prevé que los gastos por intereses superen el billón de dólares en el presupuesto fiscal de 2024, lo que se sumará a la montaña de 7,6 billones de dólares en bonos del Tesoro que vencen a tasas mucho más altas en un año. La financiación del déficit podría elevarse a más de 3 billones de dólares en 2024.

Aquí está la burocracia Janet Yellen, que convence al público de que el gasto reduce los déficits.

El Wall Street Journal recientemente

informó que los compradores extranjeros no están comprando bonos del Tesoro, lo que ejerce más presión sobre las tasas de interés. La Reserva Federal tendrá que reiniciar la compra del exceso de oferta de bonos del Tesoro (también conocido como flexibilización cuantitativa) y reducir la tasa de los Fondos Federales pagada sobre las reservas bancarias para mitigar la crisis de liquidez, que alimenta la hiperinflación.

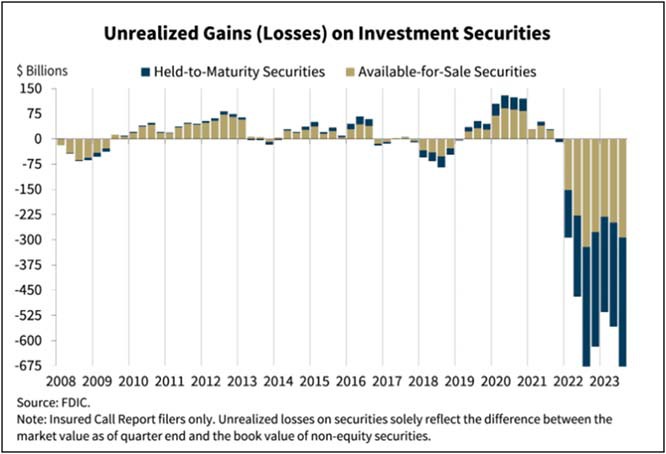

Los bancos están inundados de depósitos procedentes de los paquetes de estímulo multimillonarios de la COVID-19. Invirtieron esos depósitos en bonos a largo plazo con un promedio de 1,5% debido a la política de tasas de interés de límite cero de la Reserva Federal. La FDIC acaba de

informar los bancos que poseen esos bonos del Tesoro tienen pérdidas no realizadas de 683.900 millones de dólares. Para evitar que estos bancos vendan sus carteras sumergidas, la Reserva Federal creó el Programa de Financiamiento Bancario a Plazo (BTFP) para proporcionar liquidez con una línea de crédito total de 113.800 millones de dólares.

Cuando tres bancos regionales con más de medio billón en activos quebraron la primavera pasada, la Reserva Federal financió una

línea de crédito a las administraciones judiciales de la FDIC. por 33.800 millones de dólares para evitar que la FDIC liquidara una parte de sus bonos del tesoro a largo plazo, profundamente sumergidos. Muchos más bancos son técnicamente insolventes y, en última instancia, necesitarán un rescate de la FDIC. Sin embargo, la FDIC sólo tiene 119 mil millones de dólares, lamentablemente insuficientes para rescatar a los bancos regionales en quiebra. Anticipamos que la Reserva Federal ampliará significativamente la línea de crédito para rescatar a la FDIC insolvente.

La Reserva Federal posee 6,5 billones de dólares en bonos del Tesoro y MBS con vencimiento a más de un año. Utilizando una tasa de descuento conservadora del 15 %, tiene 1 billón de dólares en pérdidas no realizadas.

Por ley, la Reserva Federal remite al Tesoro los ingresos netos anualmente reducidos en un dividendo en acciones del 6% a los bancos miembros. Sin embargo, la Reserva Federal está incurriendo en pérdidas sustanciales al monetizar títulos públicos de bajo rendimiento con ingresos por intereses reducidos hasta un 5,4%

pago sobre los saldos de reservas, títulos y títulos de los bancos miembros. vendidos con pérdida bajo acuerdos de recompra (repos inversos) y gastos operativos. Las pérdidas acumuladas ascendieron a 105.900 millones de dólares y se contabilizaron como

cuentas por cobrar adeudadas por el Tesoro.

Las pérdidas eclipsan la reserva de capital de la Reserva Federal de 57.300 millones de dólares, un minúsculo ratio de reservas del 0,7%. Estados Unidos ha “doblado la esquina” del crecimiento exponencial de la deuda, decayendo rápidamente el poder adquisitivo del dólar o, en otras palabras, hiperinflación a medida que el exceso de deuda exprime a la economía real.

Pirámide de la deuda mundial. Revisión estadística

Valentin Katasonov

Hoy en día probablemente no exista un solo Estado en el mundo cuya economía no esté endeudada. Las deudas están presentes en un grado u otro en todos los sectores: gobierno (deuda soberana), financiero, no financiero (sector real de la economía), sector doméstico (deudas de individuos). La deuda total de cualquier país se compone de deuda interna y externa.

El primero representa obligaciones con acreedores y prestamistas que tienen condición de residentes.

El segundo son las obligaciones con no residentes, que pueden ser estados extranjeros, bancos privados, otras instituciones financieras, inversionistas extranjeros que compran títulos de deuda del país deudor (la gama de tales inversionistas es amplia: desde bancos centrales hasta individuos de otros países).

Cabe señalar que los servicios estadísticos de un determinado Estado no siempre proporcionan una imagen general de la deuda externa de un país. Por regla general, sólo se da una parte de este panorama, a saber, la deuda externa del sector público de la economía. Porque este es un indicador muy significativo. Si el nivel de la deuda pública externa alcanza un valor crítico, esto amenaza al Estado con un impago de la deuda soberana con todos los problemas consiguientes. El indicador de deuda externa pública es monitoreado no solo por las autoridades de un estado determinado, sino también por las tres grandes agencias de calificación (S&P, Moody's y Fitch).

El Fondo Monetario Internacional, el Banco Mundial y las instituciones del sistema de la ONU no mantienen estadísticas detalladas sobre la deuda externa total de los estados. Es cierto que el FMI proporciona estadísticas sobre los principales indicadores de la posición de inversión internacional de los países miembros, pero a menudo en las cifras del FMI no es fácil aislar aquellas obligaciones y requisitos que se relacionan con la comprensión habitual de la deuda externa (obligaciones y requisitos de carácter crediticio). La posición de inversión internacional (PII) refleja las obligaciones del país no sólo en materia de préstamos y empréstitos, sino también obligaciones en forma de activos de no residentes, como inversiones directas y de cartera (es decir, participación en el capital). En otras palabras, el PII da una definición amplia de la deuda externa del país.

Varias otras organizaciones participan en las estadísticas de la deuda externa. Por ejemplo, la Agencia Central de Inteligencia de Estados Unidos (CIA) ha creado y mantiene desde hace mucho tiempo una base de datos de información y estadísticas llamada The World Factbook. Tiene un bloque sobre la deuda externa de los países. Sin embargo, la información de este bloque no se actualiza desde hace mucho tiempo. La mayoría de los datos son los últimos de 2016.

No hace mucho descubrí otra fuente de estadísticas sobre la deuda externa de los estados, en la que los datos se actualizan rápidamente y la base de datos contiene cifras sobre la deuda externa hasta 2023. Se trata de CEIC Data, una división conjunta de las conocidas empresas financieras y de inversión CITIC y CAIXIN y que desde hace más de 20 años

recopila y proporciona a sus clientes datos macroeconómicos sobre 195 países. Hace ya varios años, el acceso a parte de estos datos estaba abierto a todos. Incluyendo datos sobre deuda externa. La presentación de la deuda externa puede ser por parte de los acreedores (créditos de deuda) o por parte de los deudores (obligaciones de deuda). Los datos CEIC ofrecen una imagen de la deuda externa por parte de los países deudores. Y así es como se verá la clasificación de los 20 primeros para este indicador a partir de 2023 (billones de dólares):

- Estados Unidos – 32,9

- Reino Unido – 8,7

- Japón – 4,34

- Países Bajos – 3,79

- Francia – 3,28

- Irlanda – 3,26

- Italia – 3.10

- Alemania – 2,81

- Canadá – 2,65

- China – 2,45

- Suiza – 2.30

- Australia – 1,90

- Hong Kong – 1,82

- España – 1,67

- Brasil – 1,49

- Suecia – 1,03

- México – 0,88

- Singapur – 0,82

- Noruega – 0,74

- Corea del Sur – 0,67

Como referencia, les informaré que la Federación de Rusia está fuera del top 20, ocupa el puesto 29 con una cifra de 282 mil millones de dólares.

Estados Unidos está muy por delante de todos los demás países del mundo. La deuda externa de Estados Unidos es aproximadamente igual a la deuda externa total de los siguientes nueve países de la lista. También es digno de mención que en la lista de los 20 primeros, la mayoría de los países pertenecen al grupo de países económicamente desarrollados. Esta lista incluye a todos los países del G7 y todos ellos están entre los 10 primeros. Involuntariamente surge la sospecha de que el secreto del éxito de los llamados países económicamente desarrollados no es que tengan algunas fuentes internas de desarrollo económico, sino que saben cómo pedir prestado a los mercados extranjeros y “prosperar” aumentando la deuda externa.

Por supuesto, muchos de los 20 principales países enumerados anteriormente no sólo son receptores de préstamos y empréstitos, sino que también actúan como prestamistas. Pero si se comparan los derechos de deuda internacional y las obligaciones de deuda internacional, muchos de ellos resultan ser deudores netos (el exceso de pasivos sobre derechos). Esto es especialmente cierto en los Estados Unidos. Según mis estimaciones, basadas en datos del FMI sobre la posición de inversión internacional de Estados Unidos, a finales de 2022, las obligaciones de deuda estadounidense de naturaleza crediticia

excedieron los requisitos de deuda de naturaleza crediticia en 13 billones.

El nivel de deuda externa de un país es un parámetro importante que se tiene en cuenta al evaluar la situación económica general del país. Por supuesto, como dije anteriormente, las agencias de calificación se centran principalmente en la deuda externa del gobierno. Pero siempre que es posible, también buscan estimar la deuda externa total y compararla con el producto interno bruto (PIB). De acuerdo con los estándares de la Unión Económica y Monetaria Europea, el tamaño de la deuda pública no debe exceder el 60% del PIB anual. No existen tales estándares para la deuda externa total, pero, según la mayoría de los expertos, es deseable que no supere el 100% del PIB. La lógica aquí es clara. Para pagar la deuda externa, un país con una deuda superior al 100 por ciento debe garantizar el crecimiento del PIB, a partir del cual se pueden pagar intereses. Pero en los últimos años, la tasa promedio de crecimiento del PIB mundial ha sido muy modesta; esa tasa puede no ser suficiente para pagar el servicio de la deuda externa. Numerosos estudios muestran que el crecimiento del PIB global está irremediablemente detrás del crecimiento de la deuda externa de los países.

Al mismo tiempo, muchos de los llamados países económicamente desarrollados ya han superado el umbral mencionado del 100 por ciento del PIB. A finales del año pasado, los poseedores del récord del nivel relativo de deuda externa en este grupo de países eran los siguientes países (% del PIB): Chipre - 849; Malta: 691; Irlanda: 549; Países Bajos: 382; Grecia – 323. Por supuesto, estos países tienen sus propias particularidades: la economía nacional es pequeña, pero hay signos bastante pronunciados de extraterritorialidades y “zonas especiales”.

El grupo de líderes en términos de nivel relativo de deuda externa también incluye a los siguientes países occidentales líderes (% del PIB): Gran Bretaña - 287; Suiza: 285; Suecia: 172; Portugal: 164; Italia: 143; Noruega: 133; Canadá: 127; Estados Unidos – 123; Dinamarca: 119; Francia: 112; España – 112; Australia: 111; Bélgica: 104.

Hasta ahora, los siguientes países del grupo de países económicamente desarrollados (a finales del año pasado, % del PIB) permanecen en una zona relativamente segura (por debajo del nivel del 100% del PIB): Alemania – 65; Finlandia: 71; Austria: 78; Nueva Zelanda: 82; Japón - 98.

Los países con un ratio de deuda externa inferior al 10 por ciento del PIB son generalmente difíciles de encontrar en un mapa mundial. Los ejemplos incluyen Afganistán (7%), Libia (9%), Botswana (8%).

En comparación con la mayoría de los países económicamente desarrollados, Rusia, con un indicador de deuda externa equivalente al 13,67% del PIB, parece más que modesta. Por cierto, las dos principales economías del grupo BRICS también tienen indicadores modestos: China – 13,55%; India tiene el 16,83%. Los demás países BRICS tienen los siguientes indicadores: Brasil – 72%; Sudáfrica: 66%.

Un indicador relativo bastante utilizado de la deuda externa de un país es su valor per cápita. Estos son los países líderes en términos de este indicador (miles de dólares per cápita en 2022):

Irlanda: 628,5; Suiza: 262,5; Hong Kong: 248,2; Malta: 223,0; Países Bajos: 215,6; Noruega: 134,0; Gran Bretaña: 130,0; Luxemburgo – 114,7.

En Estados Unidos, esta cifra se acerca a los 100 mil dólares (en 2022 su valor fue de 98,1 mil dólares). En cuanto a Rusia, su cifra parece muy modesta: 1,97 mil dólares per cápita. China tiene aún menos: 1,74 mil dólares.

Algunos expertos están intentando utilizar otro indicador relativo de la deuda externa.

Comparan el monto de la deuda externa con la riqueza nacional del país. Esta comparación es bastante lógica, porque es la riqueza nacional la que puede e incluso debe considerarse como garantía de la deuda. Otra cosa es que en muchos países no se llevan estadísticas sobre la riqueza nacional. Pero desde hace muchos años los bancos suizos

UBS y

Credit Suisse llevan a cabo un proyecto conjunto para evaluar la riqueza nacional de los países del mundo. Los resultados de las evaluaciones se presentan en forma de informes anuales denominados Informe de Riqueza Global. Recientemente se

publicó el informe de 2023. Con base en los datos del informe, es posible evaluar los indicadores de la deuda externa de los países en relación con su riqueza nacional. Resulta que hay varios países en el mundo cuya deuda externa excede el valor de su riqueza nacional. Esta deuda puede considerarse “exorbitante”. Incluso es difícil imaginar cómo esos países pueden salir de la deuda externa. Estos son los poseedores del récord del nivel relativo de deuda externa a finales de 2022 (% de la riqueza nacional):

Irlanda: 357; Sudán: 284; Mongolia: 225; Malta: 179; Bahamas – 110. Está claro que estos países o están extremadamente atrasados o tienen signos de offshore. De ahí el exorbitante nivel relativo de deuda externa.

Pero resulta que incluso en el grupo de países económicamente desarrollados esta cifra es muy impresionante. Algunos países tendrían que sacrificar un cuarto, un tercio o incluso la mitad de su riqueza nacional para pagar su deuda externa. Daré datos sobre la deuda externa de algunos países occidentales (% de la riqueza nacional): Países Bajos - 77,8; Gran Bretaña: 54,5; Suiza: 47,6; Grecia: 39,3; España – 32,2; Italia – 28.1.

La cifra de EE.UU. también es impresionante: 23,5%. Resulta que para pagar la gigantesca deuda externa, Estados Unidos necesitaría actualmente sacrificar casi una cuarta parte de su riqueza nacional.

Una vez más, en comparación con muchos países, Rusia y China parecen muy, muy modestos en términos de deuda externa relacionada con la riqueza nacional: en Rusia es del 6,43%; China tiene el 2,90%. Es cierto que para los otros tres países del grupo BRICS es significativamente mayor: para India, 52,10%; en Brasil – 44,11%; Sudáfrica tiene el 28,40%.

En conclusión,

observo que, según las últimas estimaciones, la deuda externa total de todos los países del mundo en 2023 alcanzó los 76,56 billones de dólares, lo que representó el 80 por ciento del PIB mundial.